Organisationsverhalten - Robbins und Judge

2024-09-04 17:47:04 130 0 Bericht 0

0

Anmelden, um den vollständigen Inhalt anzuzeigen

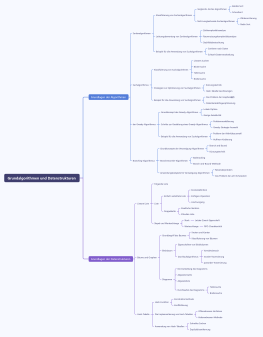

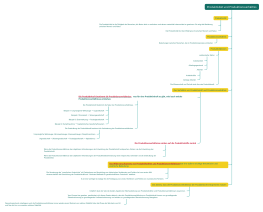

Diese Mindmap bietet eine strukturierte Übersicht über das Thema 'Organisationsverhalten' basierend auf dem Werk von Robbins und Judge. Im Fokus steht das Kapitalbudget, das als Instrument zur Planung und Verwaltung von Investitionen in Anlagevermögen dient. Ziel ist es, den Unternehmenswert zu maximieren und langfristiges Finanzwachstum zu fördern. Verschiedene Techniken wie der Nettobarwert (NPV) und der interne Zinsertrag (IRR) werden zur Bewertung der Rentabilität von Projekten eingesetzt. Herausforderungen wie die genaue Cashflow-Schätzung und die Wahl der Zinssätze werden ebenfalls behandelt, um fundierte Investitionsentscheidungen zu treffen.

Andere Kreationen des Autors

Gliederung/Inhalt

Übersicht über das Kapitalbudget

Definition

Was ist ein Kapitalbudget?

Planen und Verwalten des Prozesses der Anlagevermögeninvestitionen

Bewerten potenzieller großer Projekte oder Investitionen

Zweck und Bedeutung

Bestimmte Projekte verfolgen

Sorgen Sie für eine effiziente Ressourcenallokation

Ziel

Maximieren des Unternehmenswerts

Erhöhen des Anlegervermögens

langfristiges Finanzwachstum

Effektiv konfigurieren von Ressourcen

Profitablere Projekte priorisieren

Risiken und Renditen verwalten

Kapitalbudget-Technik

Nettobarwert (NPV)

Definition

Der Begriff NPV

Der Barwert des Unterschieds zwischen Zuflüssen und Abflüssen von Bargeld.

Die Zeitwertmethode der Währung

Zukünftige Barwerte der Cashflows

Berechnen

Formel: NPV = Σ (Cashflow / (1 + Diskontsatz)^t) - Anlagevermögen

Vorteile

Den direkten Mehrwert messen

den Wert, den das Unternehmen schafft

Die Zeitwert der Währung berücksichtigen

die tatsächlichen Gewinnmessungen bieten

Nachteil

Genaues Vorhersagen benötigen

abhängig von der Schätzung der Cashflows

sensitiv gegenüber Diskontsätzen

Kleinere Veränderungen der Diskontierungsrate können den NPV erheblich beeinflussen.

Interner Zinsertrag (IRR)

Definition

Der Begriff IRR

Der Diskontsatz, bei dem der NPV der Cashflows null ist

Vergleich mit dem Kapitalkostensatz

IRR sollte über die Kapitalkosten liegen, um akzeptiert zu werden

Berechnen

Der Diskontsatz, bei dem der NPV null ist

Iterationsprozess oder Finanzrechner/Software

Vorteile

leicht verständlich und kommunizierbar

Der Prozentsatz der Rendite ist anschaulich.

hilft bei der Projektvergleich

Die einfache Vergleich der Renditen verschiedener Projekte

Nachteil

Für nicht traditionelle Cashflows kann es irreführend sein

Alternierende Cashflows können mehrere IRR erzeugen

Einige Fälle mehrerer IRR

In manchen Situationen nicht eindeutig

Amortisationszeitraum

Definition

Die Vorstellung der Amortisationsdauer

Zeit, die benötigt wird, um die Anfangsinvestition wieder hereinzuholen

Liquidität beachtet

Die Geschwindigkeit, mit der eine Investition zurückgezahlt wird

Berechnen

Formel: Rückzahlungsdauer = Anfangsinvestition / jährlicher Cashflow

Vorteile

Berechnen und Verstehen von Einfachem

direkt und einfach zu verwenden

Liquiditätsrisiko bewerten

Schnelle Bewertung der Rücklaufzeit der Investition

Nachteil

Ignorieren des Zeitwerts von Geld

Nicht diskontierte zukünftige Cashflows

Nicht die Rentabilität messen

Nur auf die Rückgewinnungszeit achten, nicht auf die Gesamtgewinnfähigkeit

Discounted Payback Period

Definition

Konzept der Diskontierung der Rückzahlungsdauer

Die Zeit, die benötigt wird, um die ursprüngliche Investition durch diskontierte Cashflows wieder hereinzuholen

Der Satz enthält den Begriff "Zinskonditionierung".

Die zukünftigen Cashflows auf den Barwert des heutigen Wertes umrechnen

Berechnung

Passen Sie die Berechnung der Amortisationszeit an, um den diskontierten Cashflow zu verwenden

Die Diskontierte Zinsrechnung zur Berechnung der Amortisationsdauer

Vorteile

genauer als die Amortisationsdauer

Die Zeitwertmethode der Währung wurde berücksichtigt.

Die Zeitwertmethode der Währung wurde berücksichtigt.

bietet realistischere Rückgabedaten

Nachteil

Die nach der Amortisationszeit eingehenden Cashflows werden weiterhin ignoriert.

Nicht auf die Rentabilität nach der Amortisationsdauer achten

Gewinnindex (PI)

Definition

Die Idee von PI

Verhältnis von Barwerten der Cashflows zum Anfangskapital

Verhältnis von Nettobarwert und Abflusssaldo

die relative Rentabilität von Investitionen

Berechnung

Formel: PI = Barwert der Cashflows / Anfangsinvestition

Vorteile

hilft bei der Vergleich von Projekten unterschiedlicher Größe

Die Bewertung der relativen Rentabilität

Relative Gewinnfähigkeit anzeigen

Projekte mit hohem PI priorisieren

Nachteil

Die Praktikabilität von gegenseitig ausschließenden Projekten ist schlecht.

Wenn Projekte dieselben Ressourcen konkurrieren, kann es nicht möglich sein, eine klare Entscheidung zu treffen.

Korrigierter interner Zinsertrag (MIRR)

Definition

MIRR-Begriff

Die IRR anpassen, um die Kapitalkosten und die Wiedereinvestitionsrate zu berücksichtigen

Anpassung der IRR-Berechnung

bietet eine genauere Abbildung des Gewinns

Berechnung

Formel: MIRR = (Endwert der Cashflows / Anfangswert der Cashflows)^(1/n) - 1

Vorteile

Löst teilweise die Einschränkungen der IRR

korrigierte unrealistische IRR-Annahmen

bietet genauere Messungen

die tatsächliche Gewinnfähigkeit besser abbilden

Nachteil

die Berechnung ist komplexer

im Vergleich zu IRR benötigt es zusätzliche Berechnungen

Kapitalbudgetanwendung

Investitionsentscheidung

Bewerten neuer Projekte

Die Machbarkeit und Rentabilität neuer Investitionen bewerten

Vermögensänderung

Entscheiden, ob bestehende Vermögenswerte ersetzt oder aktualisiert werden sollen

Risikobewertung

Empfindlichkeitsanalyse

Auswirkungen der Veränderung der kritischen Annahmen auf das Ergebnis analysieren

Szenarioanalyse

Bewerten verschiedener Szenarien und deren Auswirkungen auf die Machbarkeit des Projekts

Häufige Herausforderungen und Lösungen

Cashflow-Schätzung

Vorhersagegenauigkeit

Techniken zur Steigerung der Genauigkeit

Verwenden Sie historische Daten, Marktforschung, Expertenmeinung

Behandeln von Unsicherheit

Die Verwendung von Empfindlichkeit und Szenarioanalyse

Beurteilung der Auswirkungen der Unsicherheit auf die Cashflows

Zinssatzauswahl

Die passende Rendite wählen

Techniken zur Bestimmung der richtigen Zinssätze

basierend auf Kapitalkosten, Risikoprämien, Marktbedingungen

Auswirkungen auf das Ergebnis

Die Empfindlichkeit gegenüber Änderungen des Diskontsatzes

Bewerten Sie, wie sich Änderungen der Zinssätze auf den NPV und andere Kennzahlen auswirken.

Sammeln

Sammeln

Sammeln

Sammeln

0 Kommentare

Nächste Seite

Empfohlen für Sie

Mehr anzeigen